高杉/文

从2013年6月“钱荒”,到各种“宝宝”收益率突破7%,继而被呼吁加强规范管理,再到2014年5月一行三会和外管局联合发布《关于规范金融机构同业业务的通知》(下称“127号文”),关于利率市场化、金融脱媒,以及在当前房地产市场低迷情况下的资产价格走向等问题都引起热议。

笔者一直以为,中国用几十年的时间走了西方一百年的发展道路,遇到的问题会有诸多相似性,所以,研究美国的利率市场化之路和20世纪80年代银行危机很有借鉴意义。朱崇实、刘志云等翻译的《美国20世纪80年代至90年代银行危机研究》即带来了不少好资料。

那些必经的发展历程

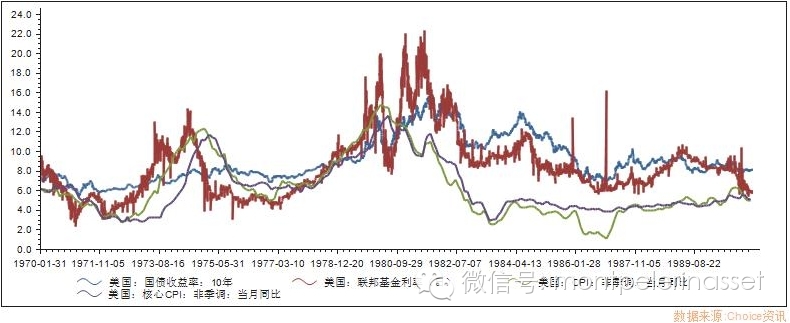

美国在20世纪70年代陷入滞胀,时任美联储主席保罗·沃尔克在80年代采取的抑制通货膨胀的措施,改变了银行的经营环境。1980年时美国优惠贷款利率达12%,黄金价格涨到每盎司660美元,外汇市场上对美元一片不信任。面对危情,保罗·沃尔克在1979年至1982年更多依靠货币供应量工具,把真实利率推升到了前所未有的高度,之后则转向了相机抉择的货币政策措施。这个过程中,美国利率市场化和放松管制进程加快。

美国银行业起初也很简单,就是维持3%的利差,监管也十分严格。1933、1935、1966年分别对联储会员银行、非会员投保银行和储蓄金融机构设置存款利率上限。高通胀叠加存款利率管制,使得美国的货币基金在70年代滞涨期迅速兴起,并成为这一时期的最大赢家,其规模从1977年的37亿美元膨胀到1982的2200亿美元。1970年6月,美联储取消了10万美元以上大额存单的利率上限,正式启动了利率市场化的进程;1973年5月,取消了所有大额存单等利率上限;到了1983年10月,商业银行和储蓄机构可以自行决定所有定期存款利率;1986年4月,管理当局设定存款利率上限的权力到期,标志着利率市场化的完成。

美国利率市场过程中伴随着银行业管制的放松。首先,各州内的银行限制被撤销了,允许新的业者进入一度被保护的领域,地区性银行建立起来;中国首批民营银行试点和探索存款保险制度与之十分相似。其次,由于货币基金的蓬勃发展和通胀环境,银行利息对储户的吸引力明显下降,银行开始转向成本更高的负债;中国有类似情况,理财产品火热,各种“宝宝”规模膨胀,不少银行高息揽储,不断发行短期理财产品,负债成本上升。再次,出于技术创新和金融创新,银行业对大客户贷款的市场份额下降,它们把资金转向欠发达国家和杠杆收购,并且增加了表外业务(off banlance sheet)。中国在“四万亿”之后的,为了抗击通胀,货币开始紧缩紧缩,其间表内所能供给的信用有限,被迫寻求表外信用供给。这种信用供给包装成理财产品,不断短借长投,实质是期限错配,一旦出现利率倒挂就很危险。美国国债收益率曲线在1979年至1982年间持续出现联邦基金利率超过十年期国债收益率的倒挂,政策上是由于联储对货币的数量化调控,而银行的表外业务的期限错配也增加了短期流动性需求。大量寻求短期票据资金的银行,在利率上升和期限错配中深受其害。中国的长短期利率也在2011年9月和2013年6月出现了严重的倒挂。由于对买入返售业务的规范,银行难以腾挪资产,短借长投的错配出现暂时亏损,也连累了债券,造成股债双杀。幸运的是期限倒挂持续时间不长,央行很快相机抉择平抑短期利率,银行并未出现亏损,只是动作慢的银行深受去杠杆之苦,总资产和利润双降。127号文第一次承认了同业资产可以通过投资资产管理计划的方式实质进行放贷,捅破了同业资金不得放贷的窗户纸,以后商行的同业存款就相当于美国80年代的“经纪人存款”,利率市场化在资产端迈出了重要一步!

受困房地产业

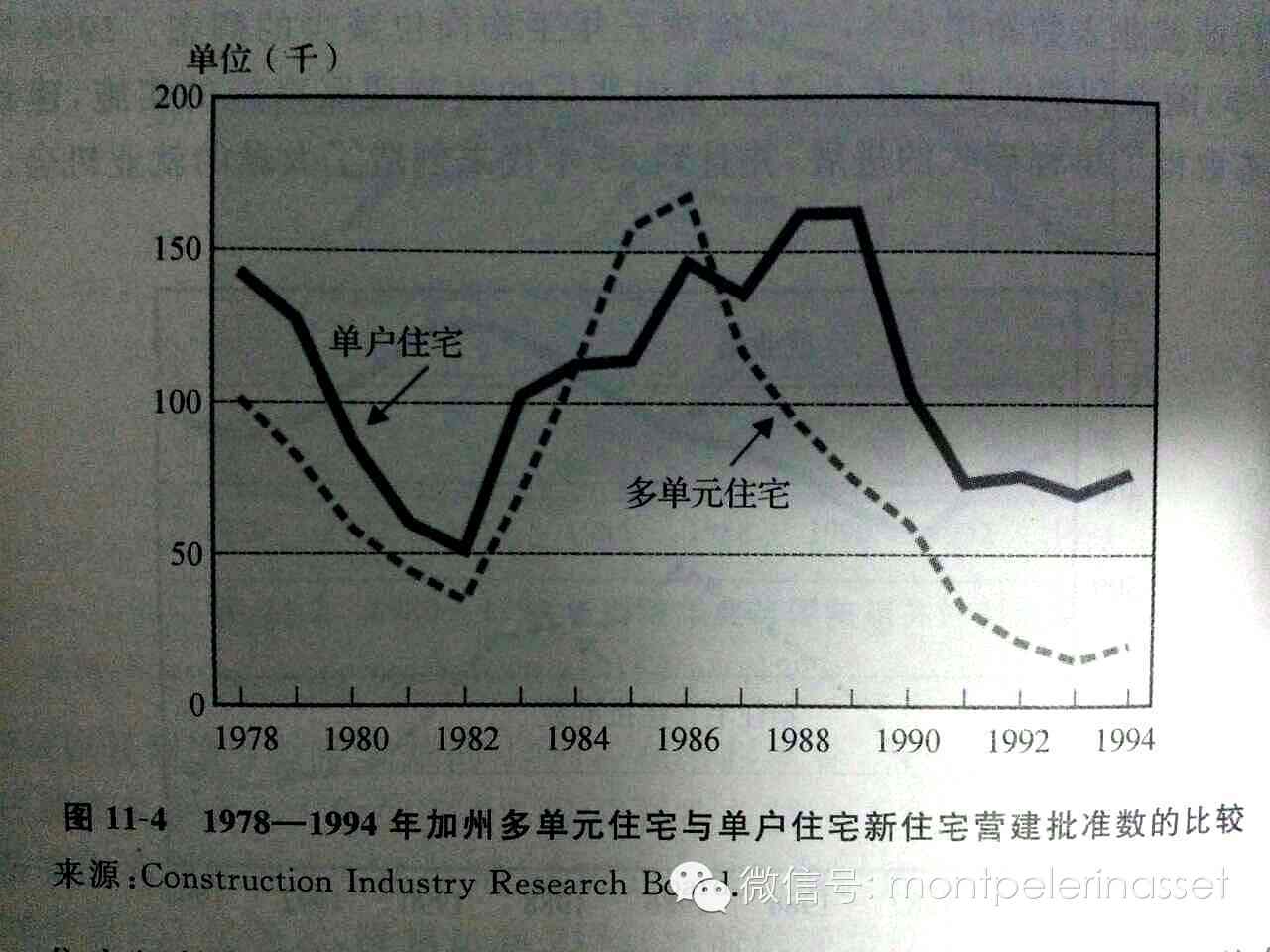

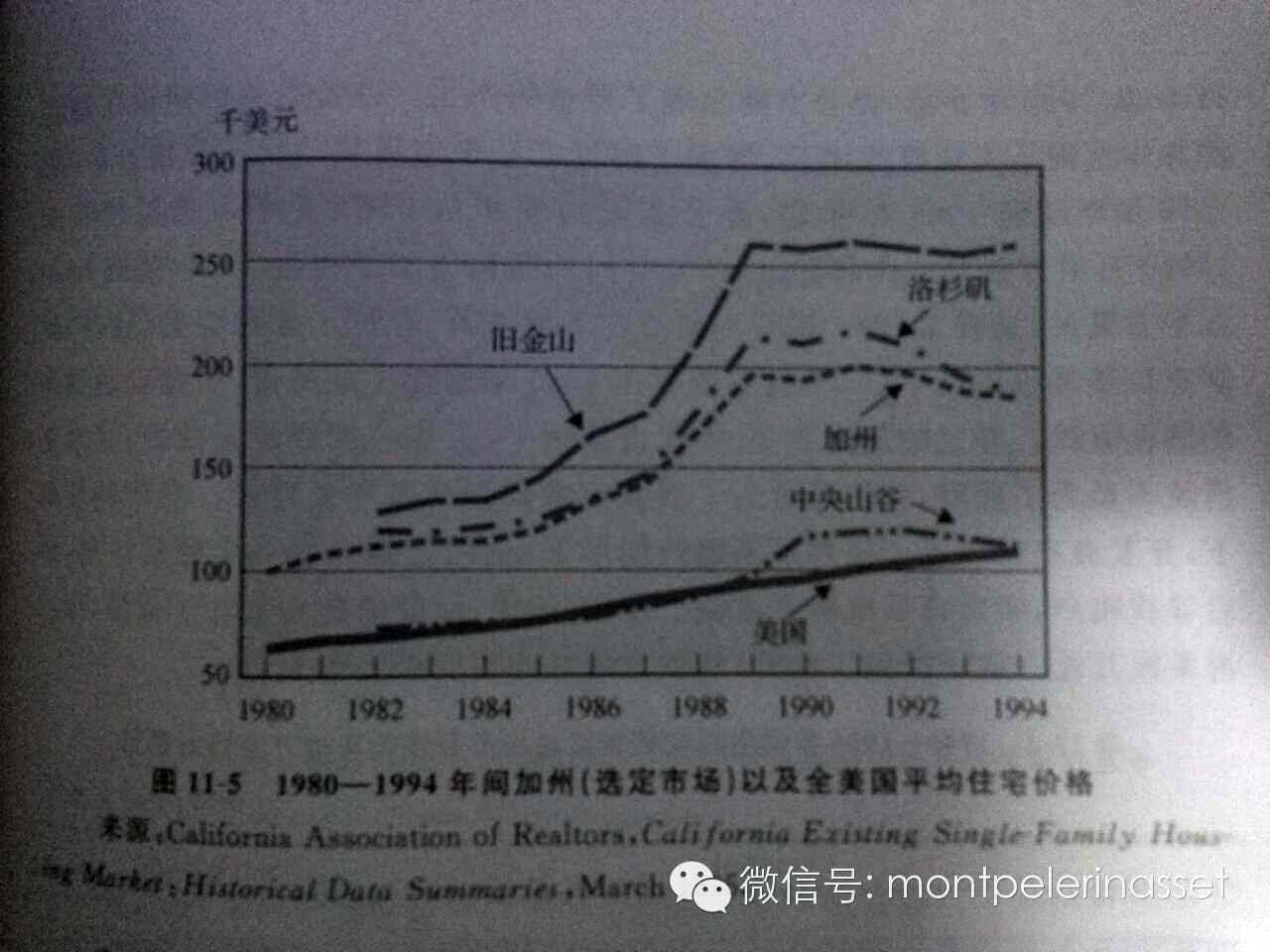

美国80年代银行危机的焦点行业是房地产,《加恩-圣-加曼》法案废除了关于在不动产信贷上的法律限制,而且还放松了对单个信贷人的贷款限制。在加州,1983年生效的诺兰法案授权州特许储蓄机构直接投资房地产并不受限制的权利,此时加州人口集聚,经济繁荣,80年代住宅价格上涨一倍。伴随着80年代美国新英格兰地区的住房价格上涨和部分州的商业地产热潮,银行解开枷锁,加大了房地产开发贷款和按揭贷款的投放力度,商业银行房地产贷款占贷款总额从25%上升到40%。经济扩张周期结束后,写字楼和商业地产面临困境。在1975-1979年的五年期间,全国31个最大的办公房地产市场每年完成3350万平方英尺占地面积的建筑,接下来五年内,新完成的建筑占地面积几乎增长两倍,空置率从1980年的4.9%升至1990年的18.9%。美国社会零售额在1982-1987年保持6.8%的增速,但商业地产野蛮生长,1984-1990年全国56个主要城市商业地产新建占地面积平均每年约9480万平方英尺,需求仅为年均5160万平方英尺,空置率从1982年的4.9%升到1991年10.8%。随之而来的是不动产价格下跌,根据全国房地产指数(NREI)的数据,51个主要城市中,办公、商业地产每平方英尺的租金和售价在1989年中期开始下滑,其中写字楼售价下跌27%,租金下降17%。房地产泡沫破裂是银行危急的主因,1/3的储贷机构倒闭,共有1600多家由联邦存款保险公司(FDIC)承保的银行关闭或接受FDIC的资金援助,远超过了1930年联邦存款保险制度建立以来的数量。

来看中国的房地产相关信贷,截至2014年4月,国内房地产开发贷余额4.9万亿元,住房按揭贷款余额10.29万亿元,加上保障房定向贷款,涉房贷款余额共计15.42万亿元,占全部人民币贷款余额20.37%。再看各家银行的数据,五大行的房地产开发贷余额2.25万亿元,占其总贷款比重不超6%;五大行的住房按揭贷款余额6.34万亿元,占其贷款比重不超17.5%。而股份制商业银行和城商行由于资产收益率问题并不乐意发放此类贷款。

根据数据,银行危机时期,美国35家主要商业银行的总资产净利润率(ROA)由1985年的0.65%下降至1989年的0.25%。房地产相关的坏账占坏账总额的比率在1989年达到31.29%,到1990年则上升为43.41%。在1980年,后来倒闭的银行向商业地产发放的贷款达到其总资产的6%,而在1993年几乎达到30%,而未倒闭的银行其商业地产开发贷款,在1993年这一比例仅为11%。富国银行是当时受伤较轻的银行,1991年加州地产泡沫破裂,公司商业地产的贷款总额共有128亿美元(占总贷款的29%),其中10亿美元为不良,不良率达到7.8%,这10亿美元不良加上4亿美元的ORE(指那种问题债务的抵押不动产以及一些不开展业务的房产),占商业地产的10.7%。富国银行商业地产上的损失率达到0.86%(这部分损失/这部分的贷款总额),前十大银行损失水平为3.7%。当年富国银行净收益只有2300万美元,资产收益率只有0.04%,巴菲特就在此时买入该银行。1992年富国银行净利润反弹至3.06亿美元,1994年成为全国盈利最好的银行。

就中国的银行而言,总体房地产类贷款占总资产比最高的为14.4%,2013年中国写字楼加商业地产合计销售1.37万亿平方米,相关开发投资1.65万亿元,在房地产整体开发投资销售中占比远远低于美国当年水平。况且,中国的住房贷款按揭乘数低,居民资产负债表十分健康,城市化水平仍低,出现美国式不动产价格大幅下跌的概率极低。之所以监管部门不断喊话提示房地产信贷风险,还是防范于未然。

房地产作为支柱产业,其周期与人口有着密切关系。美国结婚数量在1946年达到230万的历史高峰,预告了婴儿潮来临。50年代开始房地产建筑业成为经济波动的主宰,直到2008年金融危机。中国的房地产初期体现为杠杆投资,强力调控之后,体现为结婚适龄人口的需求和城市人口迁移带来的变化。不过,参考美国和日本经验,就业人口达到高峰后,商品房销售见顶和下滑都是平缓的。历史上发生的房地产引发的银行危机,在80-90年代体现为区域性过热,在2008年体现为金融衍生品泛滥基础资产质量差所致。就银行管制而言,中国在贷存比、单一客户授信上限、客户集中度等都有严格限制,并未像当时的美国统统放松。

中国银行业现在主动缩减涉房信贷,主要是负债成本上升后趋利的必然选择。在过去的买入返售科目下,7%利率的同业资产只需计提0.5%的资本占用以及1.05%左右的税收成本,相当于5.45%的税后回报率,比最高的国债收益率都要高。127号文之后,其收益率与十年期国债收益率相当,相对优势减弱。因此,房贷不是最优的资产配置选择。

中国银行监管改革才走到美国一半的路程。银行负债端的市场化进程较资产端更快,资产端激进的行为已被悬崖勒马。扬言颠覆传统银行的互联网金融,是货币基金发展的缩影,到利率市场化完成之时,它们也就走到了终点,就像美国的Paypal。最终,银行的存贷差保持稳定,货币市场利率低于存款利率,贷款利率与国债和企业债收益率接近。就银行的杠杆而言,去除不规范的杠杆之后,如果以优质的按揭贷款为基础资产进行证券化,银行会有动力加大房贷的配置力度,便是合理的增加杠杆。

富国银行在2008年的金融风暴中,核心存款增长1.2倍,其住房抵押贷款的坏账率要比行业平均水平低20%,收入来源多样化且比例稳定,仅仅因为并购美联银行而降低了收益率。可见坚守原则经营稳健的大行,依然是金融体系中不可撼动的中坚力量。

(作者系上海倍霖山投资管理有限公司总经理)本文刊发于6月20日《证券市场周刊》

------------------------------

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号