近日,A股出现连续暴涨,12月9日又创下五年来单日最大振幅和跌幅,个别股票盘中波动20%。各位可以读到的市场解读想必很多,尤其是多位名人的见解,再次我们不再赘述。我们因能为客户创造价值而感到欣慰,但也不得不说牛市需要理性。

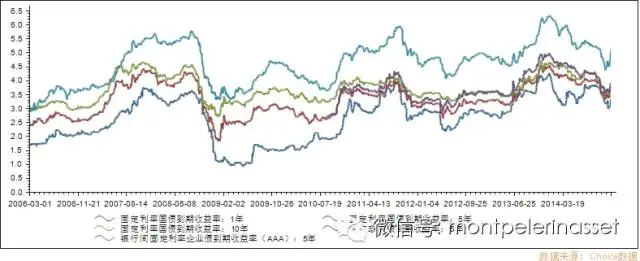

就近期行情而言,非理性成分逐渐加大,龙头公司估值迅速拔高,技术指标严重超买。而很多人忽略了几个风险点:第一,我们认为货币政策是融合了凯恩斯主义的供给学派思想,主要目的是降低社会融资成本,而非放水,只是短期工业部门调整没有结束,私人投资不足,导致资金并没有流入实体经济。9月30日央行降息之后,无风险利率应声而下,但进入12月,债券收益率不降反升,这与市场期待的2015年货币继续放松多次降准降息形成反差。我们认为货币政策基调依然是盘活存量,盘活存量的核心是增加直接融资比重。货币政策都是工具,不变的是资产和负债。现在我们需要考虑的是负债匹配的是什么资产,未来将匹配什么资产?第二,融资融券的上限到底在哪里?市场众说纷纭,我们自己计算信用业务的理论上限和实际上限有所不同,目前的额度已经接近1上限,尤其是各家券商上调保证金比例之后。第三,中证登修改企业债券回购新规,不纳入地方债务的债项AAA,主体AA债券(展望稳定或正面)质押资格将取消。托管在交易所的企业债共约1万亿元,整体跨市场债有74%达不到新的质押标准。6月末时总量约84只债券质押比率下调,城投下跌明显。这件事很大程度上宣告债券牛市进入尾声,不排除无风险利率上升。然而股市在12月9日早盘对此毫无反应,甚至到了将所有利空都视为利好的地步。

这些都表明,市场在牛市冲动面前失去了理智。加上技术上时间窗口已到,各类工具使用和套利情形下,出现大幅震荡下跌实属必然。历史统计单日跌幅较大之后,如果不是单边熊市,大多伴随着次日反弹。

但这次杠杆的大量使用对短期走势带来较大不确定性,不排除发生大波动的可能。但是本轮牛市的基础逻辑没有发生动摇,虽然短期的经济指标差强人意,但中国明显处于旧经济转型升级和新经济蓬勃发展的格局中,当代中国是八十年代英美供给改革和当代新经济的结合体,充满活力。人民币国际化和人民币资产作为全球资本配置的新宠并未改变。房地产市场已经软着陆,大类资产配置转换的前提已经具备。优秀企业与其国际同行相比依然明显低估。除了散户入场,机构和产业资本潜在的入市规模依然巨大。我们只需强调牛市不是一天建成了的,长期健康的市场是我们更加珍惜的。我们也将持续为投资者创造价值。

以下为我司量化投资总监邹毅先生于上周在互联网上广为流传的风险警示贴,今日重发,以飨读者。让理性的光辉照耀这轮牛市!

短期不确定因素加大,请归还融资,来日再战!(12月4日文)

数据准备:整个2014年,融资买入额占A股成交金额占比不断攀升,最近已经超过15%。以上海市场为例,从11月初到昨天收盘,融资余额从4500亿上升到5500亿,增量是1000亿,而累积融资买入交易额为11662亿,即大概9%的融资买入会沉淀为融资余额。

市场不确定性确实在不断加大,我们从几个方面进行逻辑和数据的分析:

数据一,关于市场融资余额与融资买入额比例。12月3日,上海市场融资买入额达到997亿,余额只是上升了63亿,沉淀比例远低于正常的9%,这种短期的快速下降,值得警惕!是不是有人跑路了呢?

数据二,从监控标的来看。中国平安数据比较明显,已经出现了融资买入额下降和融资余额下降的情况,融资买入额占成交量比例大概在15%的水平;浦发银行融资买入金额的每日波动已经变大,每日融资买入额占成交量比例已经超过20%;民生银行融资余额已经开始有了松动,融资买入额占成交量比例大概在16%。中信证券相对高的融资买入量与低融资余额增长量依然表明融资买入者相对高的成本。同时,中信证券这段时间交易量大概在150亿的水平,融资买入额已经超过30亿,20%的占比。比例很大,那么意味着什么呢?

数据三,对比前几个月的数据9%的融资买入会沉淀为融资余额基本没有变化,说明了目前融资买入者平均股价成本处在高位。

逻辑分析一:目前市场上存在这大量高位融资盘,这引发两个问题:一个是高位融资盘本身的问题,即一旦市场不能快速连续上涨,必然会导致融资盘的犹豫甚至撤出(融资是有成本的!尤其是成本还远远高于目前的大多数的股息率),而一旦融资盘开始撤出则有可能出现股价的下跌,这些高价融资盘会引起较大的杀跌(争相跑路)。另外一个问题是,高位融资盘大量快速消耗券商的可融资能力,一旦券商的融资能力跟不上,谁来短期快速接盘呢?(我们从0.7倍PB开始拿的银行已经涨到1.1倍PB了),没有短期快速接盘的,则第一个问题很容易出现!数据一中提到的12月3日的沉淀比例下降的问题值得深思,如果一旦持续出现则短期立即出场!

逻辑分析二:聪明券商肯定对自己的保护做提前准备。目前的融资担保比例一般在175%左右,如果市场快速调整超过10%,个股快速调整超过20%,则触发券商平仓线的比例应该不低。如果各家券商都会是这种情况,那就是“踩踏”!这是券商所不允许的,所以券商必然会提前采取措施,例如:1、降低短期涨幅过大个股的折算率,有效降低客户开新仓时的杠杆比例。2、提高保证金比例。一旦有券商开始这样做的时候,那么就意味着快速调整一触即发!在目前的时点上,风险防范措施确实对券商来说是把双刃剑,如果太过激烈,但是行情又超出他们预期的好,则会陷入被动。但是市场总会有涨完深度调整的一天,他们总会面临同样的抉择,在这样的选择难题下,聪明的会做左侧,因为牛市里面的调整右侧来不及!还记得96年的大牛市调整么?

逻辑分析三:券商马上就会面临这样的选择。从长期来看,券商并不缺钱,因为很多融资渠道会打开,但是短期流动性紧张的状况确实出现了。证据1,前期券商已经开始在做相关收益权转移的产品向银行要钱了(这个把肉送出去,换取更大的融资规模,但是高位融资盘消耗的也很快哦),临近年关,地主家也没有余粮啊。证据2,市场传闻XX大券商已经没钱了,很多券商钱也很紧张,各家券商估计都是如此(大家可以去各自的券商问问),如果市场因为短期流动性制约而没有更多的融资买入,目前的位置是撑不住的。一次大的调整只是时间问题!

逻辑分析四:越是接近年底,现金的情况越不乐观,拖的越久大规模踩踏时间发生的概率越大!尤其是过了12月中旬接近股指期货的交割日,一定要小心!

---------------------------------------

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号